Een huizenmarkt in crisis

Beste verkozen president Trump:

Met de verkiezingen in het vooruitzicht bent u ongetwijfeld bezig met het opstellen van de details voor uw tweede regering. Een van de vele zaken die voor Amerikanen van belang zijn, is uw huisvestingsstrategie.

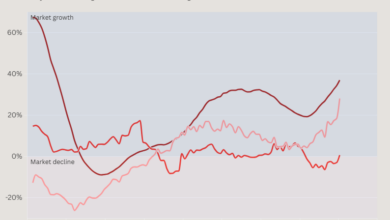

Terwijl de rest van het land wacht, debatteert en een economische recessie voorspelt, kwijnt de huizenmarkt in de Verenigde Staten al bijna drie jaar weg in een historische recessie. Economen en marktdeelnemers houden van vliegtuiganalogieën (zachte landing, geen landing), dus ik zal mijn epauletten afstoffen en de staat van de woningbouw tot een ‘noodlanding’ verklaren.

In 1995 schommelde de bevolking van de Verenigde Staten rond de 261 miljoen. Vandaag is dat 345 miljoen. Hoewel we een bevolkingsgroei van 32% hebben gekend, zullen de verkopen van bestaande huizen dit jaar op het niveau van 1995 eindigen, volgens de laatste voorspelling van Fannie Mae. Waar is mijn parachutebroek?

Als eigenaar van een hypotheekmaatschappij en al twintig jaar woningveteraan kan ik u vertellen dat er geen tekort is aan mensen die willen kopen, net zoals er geen tekort is aan bouwers die willen bouwen. Maar de bestaande huizenverkopen zijn, in één woord, verschrikkelijk. Ik heb nog nooit zo’n slechte reeks verliezen gezien sinds mijn goede voornemens voor het nieuwe jaar. Sinds januari 2022 hebben we zelfs geen maand aan gegevens gezien waaruit blijkt dat de bestaande huizenverkoop niet afneemt.

Niet. Een. Maand. Dat is bijna onmogelijk.

Waarom?

Super eenvoudig: Betaalbaarheid.

De Homeownership Affordability Index van de Atlanta Fed staat op 71, ruim onder het niveau dat een gezin met een gemiddeld inkomen nodig heeft om zich een huis met een gemiddelde prijs te kunnen veroorloven. In feite bedraagt het inkomen dat nodig is om de jaarlijkse kosten van het eigenwoningbezit niet meer dan 30 procent van het jaarinkomen te laten bedragen, $120.000. Het werkelijke gemiddelde inkomen in de VS bedraagt ongeveer $85.000.

De kandidaat die tegen u was bij de verkiezingen heeft haar huisvestingsbeleid gebaseerd op gratis geld voor starters op de huizenmarkt. Ik was openlijk kritisch over dat plan, omdat het de betaalbaarheid zou verslechteren en het federale tekort zou vergroten. Het klonk aantrekkelijk, maar zoals mijn vrouw zegt als we het dessertmenu doornemen, zouden het ‘lege calorieën’ zijn geweest.

Zoals ik uw plan begrijp, zullen ontspannen/gezond verstand bestemmingswijzigingen en het vrijgeven van federale gronden de woningbouw helpen stimuleren. Met alle respect, hoewel ik het eens ben met de noodzaak van verbetering op deze gebieden, is deze strategie vergelijkbaar met het slikken van een aspirine in 2027 voor de migraine die je vandaag hebt. Dit zijn langetermijnprojecten die zich op één gebied concentreren en onvoldoende zijn om de volledige omvang van de crisis waarmee de Amerikaanse huizenmarkt wordt geconfronteerd, aan te pakken.

Bovendien beloofde een centraal principe van uw verkiezingsplatform de deportatie van illegale immigranten. Volgens een onderzoek uit 2024 van Immigration Impact werken bijna 1,6 miljoen immigranten zonder papieren in de bouw. Zou de nieuwbouw van huizen kunnen afnemen als u deze campagnebelofte nakomt? Zoals u zich ongetwijfeld herinnert, heeft president George W. Bush tijdens zijn ambtstermijn twee miljoen illegale immigranten gedeporteerd. De start van de woningbouw kelderde naar de laagste niveaus in 50 jaar in april 2009 en de kosten om te bouwen stegen enorm. Om eerlijk te zijn, zette president Barack Obama de trend voort. En de start van de woningbouw keerde pas in 2022 terug naar het niveau van 2001. Een verloren 20 jaar.

Ik doe geen politieke uitspraak over de juistheid of onjuistheid van uw aanpak. Mijn prioriteit is huisvesting. Simpel gezegd: ik zie niet in hoe dit beleid de olifant in de kamer zal aanpakken. Zie je wat ik daar deed?

Omdat ik weet dat u denkt dat u een buitenstaander bent die nieuwe perspectieven en effectieve plannen met zich meebrengt, staat u mij toe de achtervolging in te zetten.

Ik doe mijn best om na te denken aan de bar van Rathbun’s Steak. Terwijl de legendarische barman Irv mijn Manhattan op een king cube giet en mij op de hoogte stelt van de specials (Spinalis!), duiken we in Three Ways to Save Housing in America. Alle drie zullen een onmiddellijk positief effect hebben op de betaalbaarheid en zullen geen cent toevoegen aan ons federale tekort.

- Tijdelijke verlaging van de vermogenswinstbelasting bij verkoop van beleggingspanden.

Enkele statistieken:

In 2023 waren beleggers naar schatting nog verantwoordelijk voor 27% van alle aankopen van eengezinswoningen, vergeleken met de hoge tienerjaren in 2019.

In tegenstelling tot wat vaak wordt gedacht, zijn de meeste huurwoningen niet eigendom van hedgefondsen, maar van kleine en middelgrote verhuurders of ‘mama-and-pop’-investeerders. Volgens Bankrate zijn er in de Verenigde Staten ruim 20 miljoen woningen, waarvan 14,3 miljoen eigendom zijn van individuele beleggers. Dat zijn een heleboel voordeuren.

Wat als de Verenigde Staten gedurende een bepaalde periode de vermogenswinstbelasting op de verkoop van vastgoedbeleggingen zouden halveren? Als iemand normaal gesproken 20% zou betalen op basis van zijn belastingschijf, betaalt hij in plaats daarvan 10%. Volgens de IRS betaalt de grootste groep indieners een maximale winstbelasting van 15%. Volgens dit plan zou dat dalen tot 7,5%. Dit kan een enorme win-win-winsituatie zijn (land, verkoper, koper).

Het land zal belastinginkomsten realiseren die het anders niet zou ontvangen in een tijd van wanhopige nood. Onze belastinginkomsten dekken slechts 72% van onze congresuitgaven. Een snelle rekensom over mogelijke belastinginkomsten uit dit idee.

- De gemiddelde verkoopprijs van een huis in 2019 was $ 258.000. Tegenwoordig is het $ 404.500, volgens de National Association of REALTORS. Dat is een gemiddelde winst van $146.500. Stel dat slechts 10% van de twintig miljoen eigenaren van vastgoedbeleggingen ervoor kiest om te verkopen om te profiteren van uw nieuw voorgestelde belastingvoordeel op investeringssteun. Dat zijn twee miljoen eigendommen met een gemiddeld winstpercentage van 7,5%. $2 miljoen x $146.500 x 7,5% = ~$22 miljard. Met 22 miljard dollar aan belastinginkomsten zou de FBI een heel jaar lang kunnen worden gefinancierd… of de NASA… of het ministerie van Handel… of de HUD.

Ondertussen bespaart de verkoper een enorm deel op dit zeer gewaardeerde bezit. En een grotere voorraad tegen lagere prijzen bevordert een evenwichtige markt met prijsstabiliteit voor de koper.

We zouden zelfs zo ver kunnen gaan dat we een verdere verlaging van maximaal 60% van de verschuldigde vermogenswinstbelasting mogelijk maken als de staat van de verkochte vastgoedbelegging C3 of beter is, zoals bepaald door een taxateur. Goed geconditioneerde voorraad die op de markt komt, zal in een grotere onmiddellijke behoefte voorzien.

Dit zou een tijdelijke oplossing zijn, van Q2 2025 tot Q4 2026.

- Het implementeren van premieherhaling.

Val niet bij mij in slaap.

Momenteel is er zeer weinig “rendement” op de hypotheekrente. Dankzij het rendement kunnen kredietverstrekkers prijsboetes opvangen, lagere sluitingskosten aanbieden en over het algemeen gunstiger voorwaarden aan een klant bieden.

De reden dat de rente het gebouw sneller heeft verlaten dan Matt Lauer The Today Show verliet, is omdat beleggers zich zorgen maken over de snelheid van vooruitbetalingen. Iedereen die nu een huis koopt, wacht gewoon op de refi. En dat is al sinds juni 2022 het geval. Op de Amerikaanse eersteklas hypotheekaanbiedingen geldt geen boete voor vervroegde aflossing aan de consument. Ze kunnen de lening de dag na afsluiting zonder gevolgen afbetalen – aan hen. Maar de impact voor de verstrekker van die hypotheek is enorm. Kredietverstrekkers verdienen op de lange termijn geld via rente. Duh. Een lening die vroegtijdig wordt terugbetaald, levert niet het verwachte rendement op en iedereen aan de kredietkant verliest. Ik weet dat u een zakenman bent en dat u geen zaken wilt verliezen. Geldverstrekkers ook niet.

Wanneer kredietverstrekkers een verhoogd risico op vroegtijdige uitbetalingen waarnemen, halen ze het rendement van tafel, waardoor een kredietnemer wordt gedwongen meer ‘in het spel’ te komen en de snelheid van vervroegde aflossing te verlagen. Dit straft alle kredietnemers, niet alleen degenen die van plan zijn hun hypotheek binnen het eerste jaar volledig af te betalen. Op dezelfde manier verslechtert de sector de betaalbaarheid voor iedereen vanwege de potentiële acties van enkelen.

Om deze reden moeten we wat ik ‘Premium Recapture’ zal noemen instellen en de consument informeren dat, mocht zijn hypotheek binnen de eerste twaalf maanden na afsluiting aflossen, zijn uitbetaling zal worden verhoogd met het bedrag aan rendement dat nodig is om de oorspronkelijke investeerder ervan te overtuigen geheel.

Van daaruit konden beleggers ontspannen, in de zekerheid dat dergelijke verliezen vermeden zouden worden. De beperkingen op het gebied van de rendementen zullen losser worden, waardoor kredietverstrekkers concurrerender voorwaarden kunnen aanbieden. Kredietverstrekkers worden niet tegen de borst getrapt bij vroegtijdige uitbetalingen en elke lener realiseert betere prijzen bij zijn favoriete hypotheekverstrekker. Dit verbetert opnieuw betaalbaarheid. Daar is dat woord weer.

- Vereenvoudig prijsaanpassingen op leningniveau

Wat is in hemelsnaam een prijsaanpassing op leningniveau? De toezichthouder van Fannie Mae/Freddie Mac is een entiteit genaamd de Federal Housing Finance Agency. Het is deze entiteit die onder andere een grafiek opstelt van prijsaanpassingen op leningniveau, gebaseerd op het “risico” van een bepaalde lening. Sommigen noemen het op risico gebaseerde prijzen, alsof alle prijzen niet op risico gebaseerd zijn.

In de twintig jaar dat ik leningen geef, zijn deze prijsaanpassingen groter geworden, verslechterd, nog verder uitgebreid en nog verder verslechterd. Het zijn geldkoeien voor Fannie Mae en Freddie Mac.

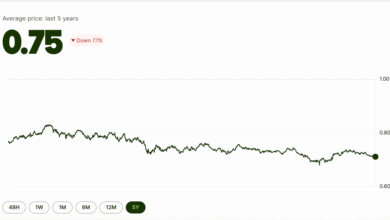

In het derde kwartaal van 2024 rapporteerde Fannie Mae een nettowinst van $ 4 miljard. Mis dat niet. Netto inkomen, niet bruto. En het is miljard, met een ‘b’. En het is voor het kwartaal. Voor een sector die zich in een jarenlange recessie bevindt.

Vergelijk dat aantal met voorgaande kwartalen en jaren en het lijkt in lijn.

- Q3 YTD 2024: $12,85 miljard (op koers voor meer dan $17 miljard)

- 2023: $17,4 miljard

- 2022: $12,9 miljard

Dus, wat is het probleem? Het grote probleem is het volume. Hier zijn de volumecijfers die deze winstgevendheidscijfers ondersteunen. Dit is het gefinancierde hypotheekvolume voor een- en meergezinswoningen:

- YTD 2024 tot en met het derde kwartaal: $274 miljard

- 2023: $369 miljard

- 2022: $684 miljard

Meer geld, minder volume. Ik wil die baan.

En dit is niet alleen Fannie Mae. Freddie Mac heeft zijn eigen cijfers die dezelfde wiskundige tovenarij weerspiegelen. Freddie boekte in het derde kwartaal van dit jaar een nettowinst van $3,1 miljard, een stijging van 17% ten opzichte van het derde kwartaal van vorig jaar. Ik zal deze vraag stellen: Hoe verdien je meer geld met minder volume? Het heet marge en is geen vervanging voor boter.

We hebben een radicale herziening en vereenvoudiging nodig van de prijsaanpassingen op leningniveau (LLPA) die aan kredietnemers worden opgelegd. Hier is een voorbeeld:

Een lener die 20% neerlegt met een credit score van 740 zou momenteel een LLPA van 0,875 hebben. Is een kredietscore van 740 met 20% eigen vermogen riskant? Nee, maar het is wel zo geprijsd.

Als die LLPA zou worden afgeschaft, verschuift de rente van onze leners vandaag de dag van 7,250% naar 6,375%, waardoor de maandelijkse betaling voor een lening van $400.000 met $232 per maand of $2785 per jaar wordt verlaagd.

Directe hulp voor betaalbaarheid. Lagere tarieven. Meer transacties. Meer omloopsnelheid van geld. Wat meer belastinginkomsten oplevert. Dat helpt onze regering en vermindert ons begrotingstekort. Wat op zijn beurt onze rentetarieven verder verlaagt. Een paar roebels minder voor Fannie Mae misschien. Ongetwijfeld zullen ze het op volume goedmaken. Precies zoals mijn bedrijf heeft geprobeerd.

Geen enkele kredietverstrekker in de Verenigde Staten heeft de afgelopen bijna drie jaar met enige redelijke marge kunnen opereren. Toch hebben de GSE’s die van hen vergroot, ten nadele van ons land.

Tot slot weet ik dat de komende maanden drukker zullen zijn dan een mug bij een bloedbank. Maar ik smeek u: verwaarloos de grootste beleggingscategorie ter wereld niet: de huizenmarkt in de Verenigde Staten. Neem het woord van een insider uit de sector en een outsider uit Washington: het herstel van de betaalbaarheid en de wederopstanding van de woningbouw zullen innovatieve en gedurfde oplossingen vergen. Maar stel je de erfenis voor van een leider die de visie en de moed heeft om het te doen?

Volg alstublieft mijn stappenplan, bekijk dan de spinalis bij Rathbun en laten we kijken wat er gebeurt.

Mark Milam is de president en oprichter van Highland Mortgage.

Deze column weerspiegelt niet noodzakelijkerwijs de mening van de redactie van HousingWire en haar eigenaren.

Om contact op te nemen met de redacteur die verantwoordelijk is voor dit stuk: [email protected].